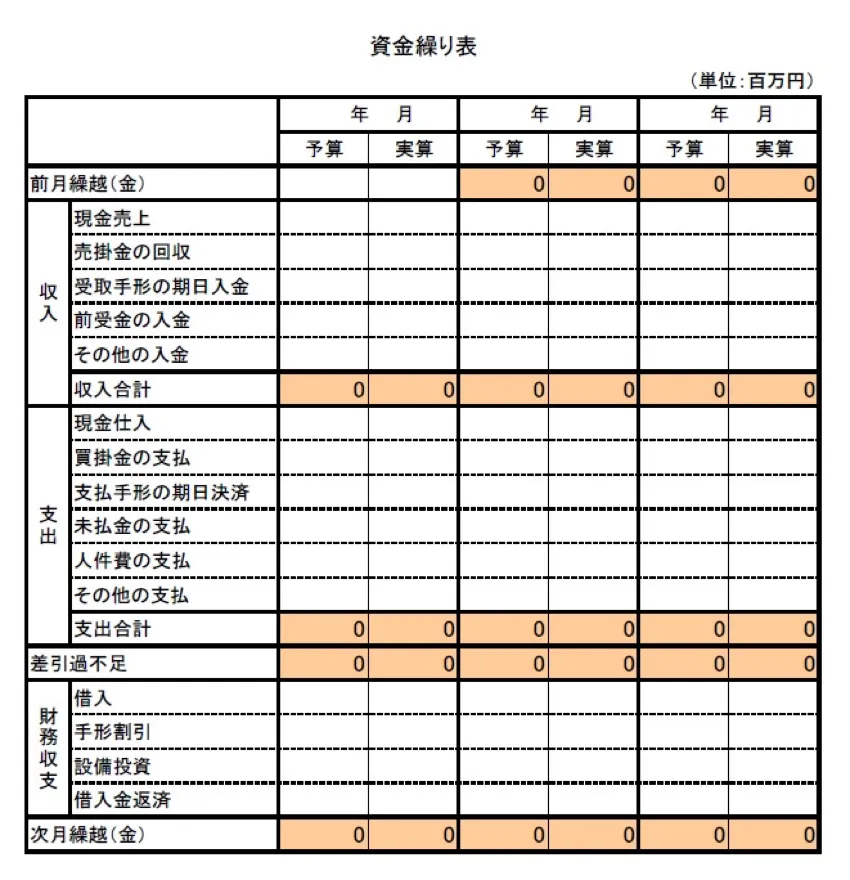

資金繰り表とは?作成するメリットや使用場面、作り方をわかりやすく解説

資金繰り表とは、現金の収支や過不足をまとめた表のことです。作成する義務はありませんが、作成することで将来的な資金状況を把握しやすくなり、早めの資金調達が可能になります。

資金繰り表とはどのような表なのか、具体的なテンプレートを紹介したうえで解説します。また、作成するメリットや使用場面、作り方も紹介するので、ぜひ参考にしてください。

事業者ローンを

ご検討の方へ

最短即日融資

申込から融資まで来店不要

最高1,000万円まで融資

-

事業資金の範囲内で

資金使途自由

ここからの契約で対象者にもれなく

現金3万円プレゼント※

資金繰り表とは?テンプレートも紹介

資金繰り表とは、現金の収支や過不足をまとめた表です。作成義務はないため、必ずしも作成しなくてはいけないわけではありません。また、フォームも決まっていないため、使いやすいように記載項目や表記方法を自由に調整できる点も特徴です。

見本として経済産業省の「中小企業会計のツール集」から資金繰り表のテンプレートを紹介します。

資金繰り表を作成する目的

会計上の数値と手元の現金(キャッシュ)には乖離があります。そのため、貸借対照表や損益計算書といった会計書類だけを見ていては、実際にどのような資金状況にあるのか正確に把握できません。

資金繰り表は、手元の資金を把握しやすくすることを目的とした表です。手元にどの程度の資金があるのか把握できるようになると、資金ショートが起こる可能性がある時期も把握しやすくなります。早めの資金調達にもつながり、スムーズな経営を実現しやすくなります。

資金繰り表の使用場面

資金繰り表は、以下の場面で使用できます。

- 資金繰り表の使用場面

- 社内で資金計画を見直すとき

- 金融機関に融資を申込むとき

資金繰り表を作成し、適時確認することで、資金ショートの予測や原因特定が可能です。経営戦略を立案する際にも、資金繰り表を参考にすることで、より現実的な戦略を立てやすくなります。

また、金融機関に融資を申込むと、資金繰り表の提出を求められることがあります。提出を求められないときでも、資金繰り表を提示しながら事業計画や返済プランを解説すると、金融機関の担当者に伝わりやすくなります。

キャッシュ・フロー計算書との違い

資金繰り表と混同しやすい書類として、キャッシュ・フロー計算書が挙げられます。いずれも現金(キャッシュ)を把握するための書類である点は同じです。

しかし、キャッシュ・フロー計算書は過去のキャッシュを把握する書類であるのに対し、資金繰り表は現在と将来のキャッシュを把握するための書類です。資金繰り表はキャッシュ・フロー計算書を踏まえて作成するイメージとなります。

資金繰り表を作成するメリット

資金繰り表の作成は義務ではないため、作成しないとしても問題はありません。しかし、少々時間をかけてでも資金繰り表を作成することで、次のメリットが得られます。

- 資金繰り表のメリット

- 経営判断の指標になる

- 銀行提出用資料として活用できる

- 黒字倒産を回避できる

各メリットを解説します。

経営判断の指標になる

資金繰り表を作成すると、現在の資金状況だけでなく、将来の資金状況を予測しやすくなります。仕入れ量を増やすのか減らすのか、売掛金回収の時期をいつにするべきかなど、経営判断の指標として活用できます。

また、今後の経営戦略を立てるときにも資金繰り表が役立ちます。どの事業に注力すべきか、事業を拡大するタイミングはいつがよいのか、縮小・整理する事業はどれかなどを判断するためには、資金ベースで考えることが必要です。資金繰り表を見れば資金面の将来図がかんたんに描けるため、具体的な戦略を立てやすくなります。

金融機関提出用資料として活用できる

資金繰り表は、社内資料として作成します。しかし、普段から定期的に作成する習慣をつけておくと、金融機関から融資を受ける際に、借入額の根拠を示す資料として提出できて便利です。

また、金融機関によっては、申込みの際に資金繰り表の提出を求められる可能性があります。あらかじめ作成しておくならスムーズに提出でき、融資を受けるまでの時間を短縮できるかもしれません。

ただし、資金繰り表のフォーマットが決まっている金融機関もあります。オリジナルの資金繰り表を手書きではなくPCで作成しておけば、数値をコピー&ペーストで記入でき、転記ミスを防ぎやすくなります。

黒字倒産を回避できる

会計上は黒字でも、手元に現金がなくなると会社の維持ができなくなります。買掛金や事務所の賃料が支払えない、従業員の給与も支払えないといった状況になり、黒字倒産するリスクが高まります。

黒字倒産を回避するためにも、資金繰り表が必要です。資金繰り表を作成しておくなら、資金ショートするタイミングを予測しやすくなります。また、逆算して資金調達すれば、黒字倒産の回避が可能になるかもしれません。

資金繰り表の作り方

資金繰り表は次の手順で作成します。

資金繰り表の作成手順

① 資料を準備する

② エクセルでフォーマットを作成する

③ データを入力する

初回は1~3の順で作成しますが、2回目以降は「1.資料を準備する」と「3.データを入力する」だけで問題ありません。順に解説します。

① 資料を準備する

資金繰り表の作成に必要な資料を準備します。主な資料と特徴は以下をご覧ください。

| 資料 | 特徴 |

|---|---|

| 月次試算表 | 会計期間を1ヶ月単位で区切って作成する試算書。未回収の売掛金や不良在庫など、課題や問題点を数値として把握できる。 |

| 現金出納帳 | 現金の入出金を記録し、帳簿残高と現金残高が一致しているか確認するための帳簿。 |

| 預金出納帳 | 預金口座への入出金を記録し、残高を管理する帳簿。預金通帳で代用できる。 |

| 手形帳 | 支払手形の内容を記入する支払手形記入帳と、受取手形の内容を記入する受取手形記入帳がある。いずれも手形ごとに振出人や期日などの情報を記載する。 |

| 借入金返済明細書 | 返済金額や元金・利息の内訳、借入金残高などが記載された明細書(返済予定表、返済計画表、償還予定表、返済予定明細表と呼ばれることもある)。 |

② エクセルでフォーマットを作成する

次にエクセルで資金繰り表のフォーマットを作成します。なお、フォーマットを作成するのは初回のみです。2回目以降は1回目に作成したフォーマットを使い、準備した資料をもとに数値を記入します。

フォーマットは、次の手順で作成します。

資金繰り表フォーマットの作成手順

① 縦軸・横軸の項目を記入

② 計算式の入力

③ 見た目の調整

縦軸の項目には収支の種類・予測数値・実績数値、横軸には月を入れます。

収支ごとの項目を作成する

縦軸の項目は、経常収支と非経常収支、財務収支に大別できます。経常収支(経常収入・経常支出)は、毎月経常的に発生する収入・支出です。経常支出については固定費と変動費に分けると、より管理しやすくなります。

非経常収支(非経常収入・非経常支出)は、経常的に発生するわけではない収入・支出です。たとえば、固定資産売却による収入や法人税の支払いによる支出などは、非経常収支に含みます。

財務収支(財務収入・財務支出)は、金融機関からの借入による収入、返済による支出のことです。経常収支と非経常収支により次月以降の残高がマイナスになる可能性があるときは、適時財務収入の検討が必要になります。

最後に、経常収支・非経常収支・財務収支の項目の下に、当月収支と翌月繰越を導き出す欄を作成しておきましょう。

予測数値項目を作成する

資金繰り表は将来のキャッシュを予測するための書類です。上記のデータと会計資料から予測数値を導き出し、資金繰り表内に記載します。

予測数値を導き出すには、販売計画や設備投資計画などの会計帳簿以外の資料も必要です。過去の実績を参考にして導き出すことも可能ですが、将来の予測を可能な限り正確に引き出すためにも、経営に関わる計画書を参考にして独自に作成するようにしてください。

実績数値を転記する項目を作成する

最後に、現金出納帳や預金出納帳から実績数値を転記する項目を作成します。現金出納帳・預金出納帳を作成していない場合は、総勘定元帳を利用してください。

③ データを入力する

作成した資金繰り表のフォーマットは繰り返し利用できるように、名前(資金繰り表フォーマットなど)をつけて保存しておきましょう。その後、資料をもとに月ごとのデータを項目別に入力すれば完成です。

資金繰り表を経営に活かすためのポイント

資金繰り表は作成して終わりではありません。資金繰り表を経営判断や経営戦略の立案、資金調達のタイミングの決定などに活かすことが必要です。

資金繰り表を実務に活かすためのポイントをいくつか紹介します。

定期的に見直す

資金繰り表は現金出納帳や預金出納帳などから実際の数値を記入しますが、実際の数値に予想を加味して月ごとの資金状況を分析しているため、推定値に過ぎません。

状況が変わると資金繰りも変わり、推定値も変動します。現状に合った推定値を導き出すためにも、定期的に見直すことが大切です。

資金状況を厳しく見積もる

資金ショートや黒字倒産を回避するためにも、資金状況は厳しく見積もる必要があります。売上を最低限に見積もることや、仕入れ値の上昇を予測しておくことなどで、実際の資金状況が推定値よりもマイナスにならないようにしておきましょう。

推定値を厳しく見積もると、資金調達が必要なタイミングに早期に気づき、早めに金融機関に相談できるようになります。資金調達が遅れて倒産するといった事態を回避するためにも、資金状況を厳しく見積もってください。

急な支出に備える「事業者向けカードローン」

AGビジネスサポートでは、法人・個人事業者さま向けの「事業者向けカードローン」を提供しています。カードローンは利用限度額の範囲内なら繰り返しお借入れが可能なローンです。今すぐ資金調達が必要なときにもスムーズに対応できるため、予定外の支出やトラブルが生じたときにも役立ちます。

AGビジネスサポートの「事業者向けカードローン」は、最高1,000万円(新規お申込みのときは上限500万円)まで、契約利率は年5.0%~18.0%、原則として無担保かつ無保証人※でご利用いただけます。ぜひお問合せください。

資金繰り表のテンプレートは、以下より無料でダウンロードいただけます。現在と将来の資金状況を正確に把握するためにも、ぜひご利用ください。

AGビジネスサポート書式:事業計画書・資金繰り表

※ただし、法人の場合は代表者様に原則、連帯保証をお願いします。資金繰り表を作成して経営に活かそう

資金繰り表を作成することで、資金状況を正確に把握しやすくなるだけでなく、将来の資金計画や経営戦略の立案にも役立ちます。紹介したフォーマットを利用すれば、短時間での作成が可能です。ぜひご利用ください。

資金繰り表を作成し、資金ショートに早期対応できる環境を整えても、取引先の倒産などの予測が難しいトラブルにより資金繰りが悪化する可能性が想定されます。万が一に備えるためにも、カードローンを準備しておくことも検討してみましょう。

カードローンは所定の利用限度額内で繰り返しお借入れが可能なローンです。急な支出に対応しやすくなるため、資金ショート時に役立ちます。ぜひ「事業者向けカードローン」もご検討ください。

事業者ローンを

ご検討の方へ

最短即日融資

申込から融資まで来店不要

最高1,000万円まで融資

-

事業資金の範囲内で

資金使途自由

ここからの契約で対象者にもれなく

現金3万円プレゼント※

おすすめ記事

-

-

- 監修者

- 竹下 昌成

-

- プロフィール

- 大家業、TAC講師、竹下FP事務所代表。1971年生まれ。兵庫県西宮市在住。立教大学卒業後、地銀やノンバンク、住宅メーカーFPを経て現職。30歳から大家業をスタート、45歳でFIRE。年間家賃収入3,600万円。得意分野は住宅購入と不動産投資。

- 資格情報

- CFP、宅地建物取引士、貸金業務取扱主任者、住宅ローンアドバイザーほか

- https://mbp-japan.com/hyogo/fp-takeshita/